最近、得意先様よりインボイスの番号(インボイス制度の登録番号)を教えてほしい?どのように取得するのか?といったご相談が増えてきました。弊社では、今年の初旬より順次、インボイス制度の登録申請を行ってきましたが、ご相談で悩むのが消費税の免税事業者の方です。今回は、消費税の免税事業者の現時点で考えられる対応などを簡単にまとめてみました。

- ■ 1. 消費税の仕組み

- ■ 2. インボイス制度とは

- ■ 3. 免税事業者の場合のリスク

- ■ 4. インボイス番号の取得

- ■ 5. 簡易課税制度の検討

- ■ 6. 緩和措置

- ■ 7. 最後に

1.消費税の仕組み

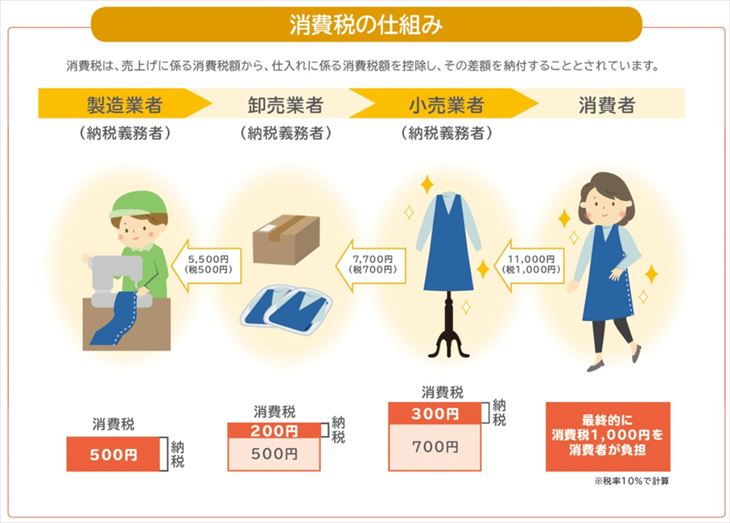

消費税とは、物品やサービスの消費に着目し課税する間接税です。計算の仕組みを簡単に説明しますと、原則的には、預かった消費税と支払った消費税の差額を事業者が納付ることになる税金です。

*次の図解を参照

▶財務省 「消費税」を知ろうの図解を引用

ただし、消費税では、その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等について、納税義務が免除されることになりますので、預かった消費税と支払った消費税の差額があっても、現行の税制では、納付しなくてもよいことになっています。

2.インボイス制度とは

インボイス制度とは「適格請求書保存方式」のことをいいます。具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。この中で特に重要なのが「インボイス番号(登録番号)」です。インボイス番号を取得する場合は、適格請求書発行事業者の登録申請書を税務署へ提出して登録番号の通知を受けなければなりません。

消費税の免税事業者の方が、適格請求書発行事業者の登録申請を行い、登録番号の通知を受けるには、消費税の課税事業者(納付義務が発生する)にならなければなりません。今まで消費税の免税を受けている事業者の方が今後の対応が悩ましいところになります。

3.免税事業者の場合のリスク

消費税の計算はインボイスの発行または保存により、消費税の仕入額控除を受けることが可能となりますので、適格請求書発行事業者にならず免税事業者の方は、最悪の場合、得意先から取引を停止や取引価格の見直しなど迫られる可能性があります。

また、インボイス番号の通知を受けるには、消費税の課税事業者(納付義務が発生する)にならなければなりませんので、今まで免税事業者であったのが課税事業者になることにより、消費税の納税が発生します。

4.登録番号の取得

消費税の免税事業者であっても、適格請求書発行事業者の登録申請を行うことができます。ただし、先に説明した消費税の課税事業者(納付義務が発生する)にR5.10.1よりならなければなりませんので、以降は消費税の納税が発生します。

▶インボイス発行事業者 登録申請書の書き方

5.簡易課税制度の検討

免税事業者がインボイス制度の申請をすることにより課税事業者となった場合に納税額を下げられる可能性がある消費税の計算方法で「簡易課税制度」というものがあります。選択制になりますので、税務署へ「簡易課税選択届出書」の提出が必要になりますが、計算はシンプルで簡単に説明しますと以下のように計算して納付を行います。

■売上に係る消費税額-(売上に係る消費税額×みなし仕入率)=納税額

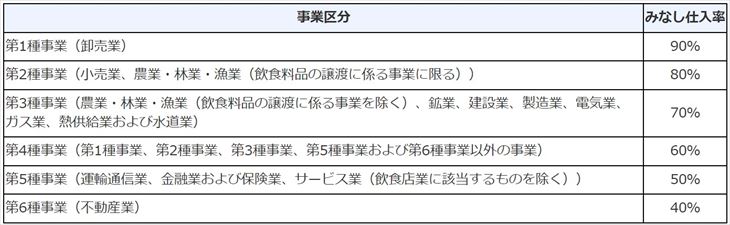

このように、仕入れに係る消費税額の実額でなく、業種ごとに定められている「みなし仕入率」を用いて仕入税額控除額を求めます。

事業区分ごとのみなし仕入率は以下のとおりです。

簡易課税制度を選択する場合は、2年間の強制適用となりますので、簡易課税を選択している期間に、例えば、高額な設備投資を行ったとしても消費税を実額で控除できません。また、場合によっては実額で仕入税額控除を行った方が得な場合もありますので、必ず試算を行って検討してください。

簡易課税を選択する場合は、その課税期間の初日の前日までに消費税簡易課税制度選択届出書を提出が必要となります。

6.緩和措置

先日ニュースにもなりましたが、小規模事業者(消費税の免税事業者)がインボイス番号を取得して課税事業者となった場合の緩和措置が2023年度税制改正大綱に盛り込まれる予定となりました。これは2023年10月から3年間のみの経過措置ですが、売上に係る消費税の2割を上限とした納税額に軽減される内容です。

こちらは、近日中に公表される2023年度税制改正大綱で明らかになりそうです。

7.最後に

このように消費税の計算がますます複雑化していきそうな感じです。実務の上では、区分けすることなど大きな負担が掛かってくると考えられますので、手書きや手集計で経理を行っている場合は、クラウド会計などを導入して、今から少しでも効率化されてはいかがでしょうか。

京都・宇治市のケイ・アイ&パートナーズ税理士法人では、消費税の簡易課税制度などのご相談やクラウド会計導入のサポートを行っていますので、お気軽にご相談ください。