役員報酬をいくらにするかは、社長が自分で決めることができます。(一般的な同族会社の場合)役員報酬を多くすると、その分会社の利益は減ります。

また、その役員報酬の額は、1年間の事業年度を通じて一定額でなければなりません。

税金面で有利な役員報酬額は?

税金の面から見ると、会社の利益には法人税等が、役員報酬に対しては所得税と住民税がかかります。両方の税金の合計が最も少なくなる役員報酬額を設定できると、節税という意味では有利です。

配偶者を役員にすると、さらに所得税と住民税が節税できるのが一般的です。複数の役員がいるときは、報酬の配分をどうするかを考える必要があります。

節税だけを根拠にして役員報酬を決める必要はありませんが、税金をいくらになるかについても考慮するようにしましょう。

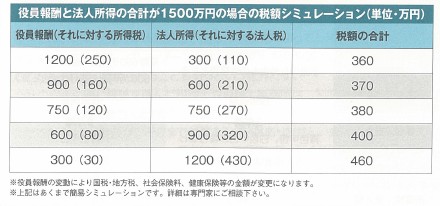

役員報酬・法人所得シミュレーション

役員報酬には所得税が、会社の利益には法人税がかかってきます。

ふたつの税金の合計が少なくなる役員報酬額は、どのくらいなのでしょうか?

ここに掲げたのは、1,500万円の利益のうちいくらを役員報酬にするかによって、税金の合計額がどのように変わるかというシミュレーションです。税額は概算で算出していますので、傾向をつかむための参考にして下さい。

一般的には、中小企業の場合、利益が1,000万円までは全額役員報酬にして、1,000万円以上3,000万円までは法人所得を800万円にするのがよいとされています。

*あくまでも簡易なシュミレーションです。役員の数、所得控除の状況などにより変わります。さらに、国税のみでなく地方税、社会保険などを加味する必要があります。

当事務所では、京都市・宇治市などサポートエリア内の方に対して役員報酬・法人所得のTAXシミュレーションを行っています。お気軽にお問い合わせください。