10月に入り税務署からそろそろ年末調整関係の書類が郵送されてくる時期となりました。毎年、この封筒の中を見ると、大量の説明書や年末調整の書類が入っています。

年末調整の計算自体は便利なソフトが多くありますが、従業員から受け取る申告書類や控除証明書など、現在まで基本は、経理が紙で受け取り、その記載内容や計算した金額の検証、申告書類の保管で悩まされていました。

今までも年末調整の電子化は行えましたが、税務署へ事前に承認申請する必要があったり、控除証明書の電子化の対応などがあり、電子化があまり進んでいませんでした。

そこで、令和3年の税制改正では、令和3年4月1日以降に従業員から年末調整関係の書類を受け取る場合、税務署への承認申請書の提出が不要になりました。控除証明書も今月受け取ったものを確認していますと、各社QRコードから簡単に控除証明書を電子交付を受けられるものを多く見受けられるようになりました。

今回は年末調整関係の書類の電子化について簡単に説明させて頂きます。

- ■ 1. 扶養控除等申告書

- ■ 2. 保険料控除申告書

- ■ 3. 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書

- ■ 4. 住宅借入金等特別控除申告書

- ■ 5. 年末調整の電子化 会社側

- ■ 6. 年末調整の電子化 従業員側

- ■ 7. 最後に

年末調整では、次の1.~4.の申告書がございます。

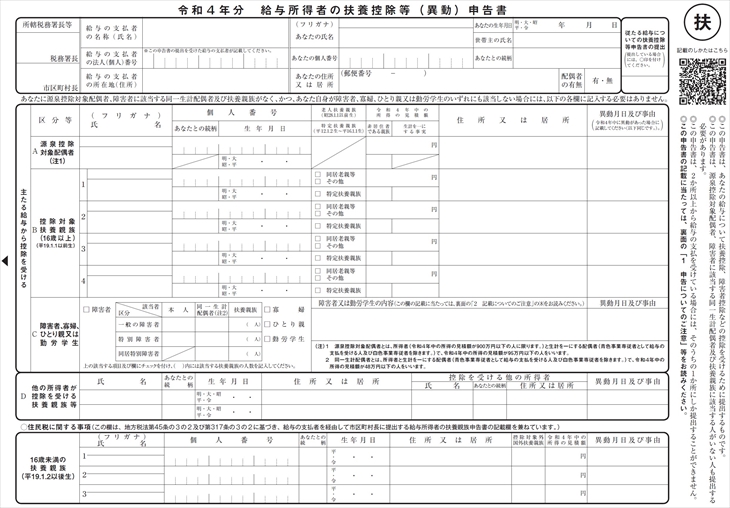

1.扶養控除等申告書

扶養控除等控除等申告書とは、本人の住所・氏名・生年月日・マイナンバー(個人番号 既に提出済みの場合は省略できます)などをはじめ、配偶者・扶養家族の情報や本人を含めた障害者・ひとり親・勤労学生などの情報を記載する申告書となります。注意点は、扶養の有無に関わらず内容を記載して給与支払者である事業所へ提出します。

二か所給与など提出を要しない場合がありますが、給与計算時に「乙欄」となり、通常の源泉徴収より税金が高くなります。

▶国税庁 令和4年分給与所得者の扶養控除等(異動)申告書(入力用)PDF

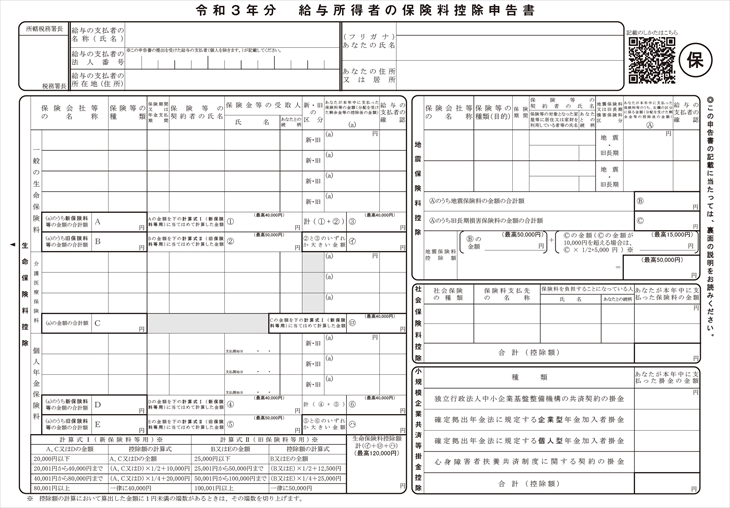

2.保険料控除申告書

保険料控除申告書とは、生命保険料や地震保険料、社会保険料、小規模企業共済、確定拠出年金などの保険料を記載して、控除額の計算を行う申告書となります。内容を記載して給与支払者である事業所へ提出します。

また、保険料控除の適用を受ける場合は、生命保険料・地震保険料・国民年金・小規模企業共済・確定拠出年金などの控除証明書の添付が必要です。

▶国税庁 令和3年分給与所得者の保険料控除申告書(入力用)PDF

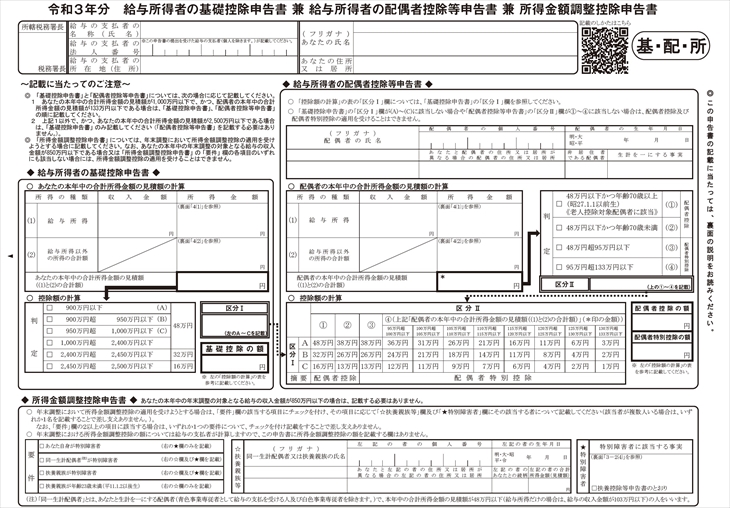

3.基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書

基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書とは、ご本人の基礎控除や配偶者控除・配偶者特別控除、所得金額調整控除の控除額の計算などを行う申告書となります。内容を記載して給与支払者である事業所へ提出します。

所得金額調整控除は、給与所得控除額の上限が220万円から195万円に引き下げられたことで、年収850万円超の方は改正による大きな負担を強いられます。そのため、年収850万円を超える方のうち、本人や同一生計配偶者、扶養親族が特別障害者である場合や年齢23歳未満の扶養親族を有する場合には、一定の控除(上限15万円)があります。

▶国税庁 令和3年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書(入力用)PDF

4.住宅借入金等特別控除申告書

住宅借入金等特別控除申告書とは、住宅ローンを組んでマイホームを購入した人が最初の年に確定申告をを行って住宅ローン控除等の適用を受けている場合、税務署から送付されてくる2年目以降の申告書です。見本は以下のとおりですが、住宅ローン控除用の残高証明書から借入残高を記入して控除額の計算を行う申告書です。

また、住宅借入金等特別控除を受ける場合は、住宅ローン控除用の金融機関残高証明書の添付が必要です。

住宅ローンを組んでマイホーム購入して住宅ローン控除の適用を受ける方のみ必要な申告書です。初年度に確定申告書を行っていない場合や申告書不要を選択した場合には、税務署から申告書が送られてきませんので、その場合は、最寄りの税務署へご確認ください。

5.年末調整の電子化 会社側

年末調整を行う会社側は、いかに年末調整の資料回収を電子化で簡単に行える環境することを検討します。もちろん、基本的な情報を入力すれば控除額が自動計算されることも求められます。さらに、月々の給与計算との連携も必要となります。

おすすめは、やはりクラウド系の年末調整や給与計算システムとなります。

代表的なクラウド系の年末調整システムは次のとおりです。

MoneyForwardクラウド年末調整

▶MoneyForwardクラウド年末調整

freee人事労務

クラウド系の年末調整システムの導入方法

トップダウンで一気に導入する方法もございますが、経理部門や従業員への負担を考えますと、例えば、今年は「スマホでどうしても入力できない人は紙で提出可」や、時間が取れる場合には「年末調整担当者が説明会や個別入力説明」など、段階的に電子化へ移行する方が良さそうに思います。年末調整の事務期間は短いため、段階的な移行の方が負荷軽減されるのではないでしょうか。年々クラウド系の年末調整システムも使いやすさなどシステムが改良されると思われます。

6.年末調整の電子化 従業員側

スマホやPCなどで基本情報や年末調整の情報を入力する必要があります。毎年使うものなので、1年目の入力項目は多くなると思いますが、2年目以降の入力項目は減るのではないでしょうか。

また、保険料控除など保険料を入力すれば控除額が自動計算されるシステムが一般的なので、計算に悩まされることは少なくなると思われます。スマホやPCを使うのを苦手意識を持たれる場合がありますが、入力は簡素化されていますのでチャレンジしてみてください。

国税庁でも無料の年末調整控除申告書作成用ソフトウェアを公開していますので、アプリをダウンロードして使うことができます。電子での受け取りは、会社が対応しているかを確認する必要がありますが、入力した結果の申告書をメールに添付して送信したり、PDFでダウンロードすることができます。

7.最後に

クラウド系のシステムがいろいろなメーカーから発売されています。会計はもちろん、請求書・給与・年末調整など中小企業や小規模事業者のバックオフィスとして活用し、効率向上を図る機会が増えてきました。苦手意識はなるべく持たずにチャレンジしてみてはいかがでしょうか。

年末調整は資料が膨大になり、かつ、個人情報が記載されているので、紙ベースでの保管は大変です。そんな時に、クラウド系のシステムを導入して、徹底したペーパーレスを図ることができます。

京都・宇治市のケイ・アイ&パートナーズ税理士法人では、クラウド会計システムが中心とはなりますが、ご提案や導入支援を行っていますんで、お気軽にご相談ください。