秋らしくなってきた今日この頃です。これから徐々に寒い季節に移り変わっていきますが、そいうなると…年末調整、そして、確定申告の時期になります。今回は年末調整の時期に先立って、平成30年度から改正となった「配偶者控除」について簡単に説明致します。

配偶者控除の注意点

配偶者控除を適用するには、従来から配偶者のその年分の所得金額が38万円以下(給与収入103万円以下)や他の人の扶養親族になっていない、配偶者と生計を一にしていることの要件に変更はありません。それから、実務上でよく見かける間違いですが、下記のいずれにも該当しないのが要件となります。

●青色事業専従者として給与を受け取っている

●白色事業専従者

このように、青色事業専従者給与を出していたり、白色事業専従者控除を適用している者が配偶者控除を適用することができません。

改正点

平成30年からの改正点は以下のとおりです。

●申告者本人のその年分の所得金額合計が1,000万円以下

その年分の所得金額合計が1,000万円以下は、控除を受ける申告者ご本人となりますのでご注意ください。

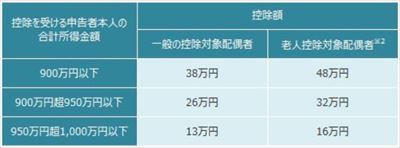

さらに、900万円超~1,000万円以下は配偶者控除が下記のように変わります。

*2 老人控除対象配偶者とは、その年の12月31日現在で70歳以上の控除対象配偶者をいいます。

年末調整時の提出書類

このような改正点があり、平成30年からは給与所得者の配偶者控除等申告書を記入して提出することになります。従前は、生命保険料控除と一緒の申告書でしたが、平成30年分からは別々の申告書になります。