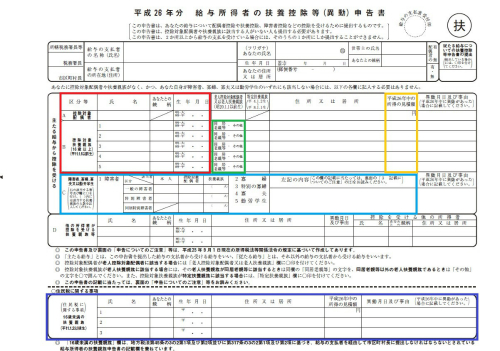

年末調整のシーズンが到来しました。会社の方から、扶養控除等(異動)申告書を配られ、早い会社であれば既に回収を済まされているところもございます。今回は、この扶養控除等(異動)申告書の記入の注意点を説明致します。

同居老親等の記入漏れがないか?

扶養親族の明細欄A、B(赤枠の部分)に配偶者、扶養親族等の生年月日等が記入漏れがないか確認してください。年齢などに応じて扶養控除額がかわりますので注意が必要です。

[参考:控除額]

一般の配偶者控除 380,000円

老人控除対象配偶者 480,000円(70歳以上、昭和19.1.1以前に生まれた人)

一般の扶養親族 380,000円(16歳以上、平成10.1.1以前に生まれた人)

特定扶養親族 630,000円(19歳以上23歳未満の人、平成3.1.2~平成7.1.1までの間に生まれた人)

老人扶養親族 480,000円(同居老親等以外、70歳以上、昭和19.1.1以前に生まれた人)

老人扶養親族 580,000円(同居老親等、70歳以上、昭和19.1.1以前に生まれた人)

同居老親等の対象者の記入漏れはないか?

「同居老親等」とは、満70歳以上の扶養親族のうち、本人(従業員)、または、その配偶者の直系尊属(父母、祖父母など)で常に同居している人のことをいいます。該当する場合は、緑枠部分の同居老親等に「○」を付ける。同居老親等以外の場合は、その他に「○」を付けます。

上記の参考控除額に記載しましたとおり、同居老親等と同居老親等以外では控除額が変わりますので、記載漏れがないか注意してください。

「所得等の見積額」欄には、収入でなく所得が記入されているか?

配偶者や扶養親族が、パート・アルバイトなどによる収入がある場合には、1年間の所得見積額を黄枠部分に記入が必要です。

給与の場合の例:給与103万円ー給与所得控除65万円=所得38万円

障害者控除・寡婦控除等の対象となる場合に、その記入がされているか?

家族に障害を抱える人、寡婦・寡夫控除の対象になる場合は、水色枠部分のCに必要事項の記入を行う。

[参考例:控除額]

一般の障害者 270,000円

特別障害者 400,000円

同居特別障害者 750,000円

一般の寡婦、寡夫 270,000円

特別の寡婦 350,000円

扶養親族(子供)の「住民税に関する事項」欄への記入漏れがないか?

満16歳未満の扶養親族(子供)の扶養控除が、平成23年に廃止されたことにより、扶養親族の明細欄A、B(赤枠の部分)に記入は不要となりました。

ただし、青枠部分の「住民税に関する事項」欄へ記入が必要となりましたので、記入漏れがないように注意してください。

上記の控除額は、平成25年度の税制によるものです。将来、税制改正があり控除額が変わることがあります。

ケイ・アイ&パートナーズ税理士法人(旧:黒瀬税理士事務所)では、京都市、宇治市などの地域の会社、個人事業者の「年末調整代行」も行っています。

お気軽にお問い合わせください。