従業員様への給与を増加させた場合に、当該増加額の一部を法人税(個人事業者の場合は所得税)から税額控除する税制が「所得拡大促進税制」です。平成30年度の税制改正では、要件が緩和されたり、税額控除率が拡充されました。今回はこの中小企業向け所得拡大促進税制の3つの改正点を簡単に説明させて頂きます。

①基準年度からの増加要件を撤廃

現行制度では、給与総額が基準年度(平成24年度)と比較して3%以上増加していることが要件でしたが、平成30年度改正では、基準年度との比較要件はなくなりました。

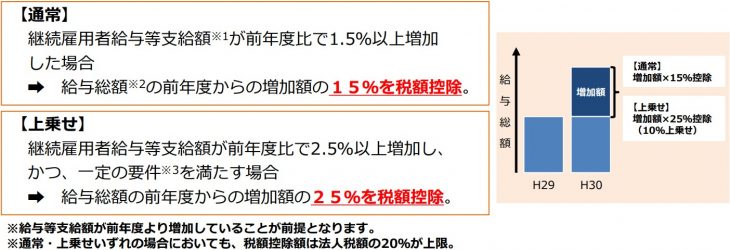

②税額控除率が拡充

現行制度では、給与総額の基準年度(平成24年度)からの増加額に対して10%の税額控除が、平成30年度改正では、給与総額の前年度からの増加額に対して15%の税額控除となりました。

③人材投資や生産性向上に取り組む企業の支援(税額控除上乗せ)

継続雇用者給与等支給額が前年度比で2.5%以上増加し、かつ、下記のいずれかの要件を満たす場合、給与総額の前年度からの増加額の25%を税額控除が上乗せされることになりました。

・教育訓練費が前年度比で10%以上増加していること。

・中小企業等経営強化法に基づく経営力向上計画の認定を受けており、経営力向上が確実に行われていること。

改正後の中小企業向け所得拡大促進税制の概要

[制度の概要]

税額控除額は、給与総額の前年度からの増加額の15%or25%を税額控除

*調整前法人税額(個人事業者の場合は調整前所得税額)の20%が上限です。

[適用開始期限]

〇法人(法人税)・・・平成30年4月1日以降に開始される事業年度から

〇個人事業主(所得税)・・・平成31分から

改正前は3つの要件を満たす必要がありましたが、改正後は2つの要件を満たせば適用できますので、「所得拡大促進税制」が使いやすくなりました。

京都・宇治市のケイ・アイ&パートナーズ税理士法人(旧:黒瀬税理士事務所)では、所得拡大促進税制はもちろん小規模事業者や中小企業の節税対策のご提案をさせて頂いています。ご相談は無料ですのでお気軽にお問合せください。